ในสถานการณ์การแพร่ระบาดของโรคติดเชื้อไวรัสโคโรนา 2019 (Covid-19) ที่ระบาดหนักอย่างต่อเนื่องเป็นระยะเวลายาวนานนับปีและยังไม่มีทีท่าว่าจะจบลง ส่งผลให้ธุรกิจของนายจ้างหลายแห่งเกิดความยากลำบากทางเศรษฐกิจ กระทบกับยอดขายที่ลดลงอย่างมากและเกิดปัญหาทางการเงินเป็นวงกว้างตามมา ทำให้นายจ้างจำนวนมากต้องเผชิญกับสภาวะขาดทุน ซึ่งที่ผ่านมาเราจะพบเห็นหลายกิจการจำเป็นต้องปิดตัวลงและบางกิจการเลือกใช้วิธีลดขนาดองค์กรให้เล็กลงเพื่อลดค่าใช้จ่ายให้สามารถพยุงธุรกิจให้ดำเนินต่อไปได้ ทั้งสองกรณีที่เกิดขึ้นข้างต้น นายจ้างมักใช้นโยบายการเลิกจ้างทันที ซึ่งนายจ้างเองก็มีหน้าที่ที่จะต้องจ่ายเงินให้แก่ลูกจ้างตามกฎหมายแรงงาน เช่น เงินชดเชยตามกฎหมายแรงงาน สินจ้างแทนการบอกกล่าวล่วงหน้า เงินค่าจ้างสำหรับวันหยุดพักผ่อนประจำปี หรือใช้นโยบายให้ลูกจ้างสมัครใจยื่นความประสงค์ลาออกเพื่อแลกกับเงินช่วยเหลือ

โดยนโยบายข้างต้น เมื่อลูกจ้างได้รับเงินจำนวนหนึ่งจากการถูกเลิกจ้าง หรือสมัครใจลาออก ลูกจ้างต้องนำเงินที่ลูกจ้างได้ดังกล่าวไปยื่นแบบแสดงรายการเพื่อเสียภาษีด้วย ทั้งนี้ ผู้เขียนจึงขอหยิบยกประเด็นการคำนวณภาษีจากเงินได้ดังกล่าวรวมถึงการยื่นแบบแสดงรายการภาษีของลูกจ้างมาอธิบายดังนี้

ประเด็นที่ 1 การคำนวณภาษีเงินได้บุคคลธรรมดากรณีเป็นเงินที่นายจ้างจ่ายให้เมื่อออกจากงาน

1. การใช้สิทธิเลือกเสียภาษี โดยนำไปคำนวณแยกต่างหากจากเงินได้อื่น

เมื่อลูกจ้างต้องออกจากงาน หากลูกจ้างได้รับเงินจำนวนหนึ่งจากนายจ้าง เมื่อเงินนั้นเป็นเงินได้ประเภทที่ 1 หรือ 21 ในการคำนวณภาษีเงินได้บุคคลธรรมดาของลูกจ้างเพื่อเสียภาษีนั้น ลูกจ้างอาจนำเงินจำนวนนั้นมาแยกคำนวณเพื่อเสียภาษีต่างหากจากเงินได้อื่นเพราะถือเป็นเงินที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุออกจากงาน2 โดยไม่นำไปรวมคำนวณกับเงินได้อื่น3 ทั้งนี้ ในการจะใช้สิทธินำเงินได้มาแยกคำนวณเพื่อเสียภาษีต่างหากจากเงินได้อื่น ลูกจ้างจะต้องพิจารณาเงื่อนไขในการใช้สิทธิ ดังนี้

1.1 เงินได้นั้นต้องเป็นเงินได้ที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุออกจากงาน ซึ่งคำนวณจ่ายจากระยะเวลาที่ทำงาน ซึ่งกฎหมาย4 ได้กำหนดว่าให้หมายถึงเงินได้ดังนี้

ก) เงินได้ที่มีวิธีการคำนวณเช่นเดียวกับวิธีการคำนวณบำเหน็จตามกฎหมายว่าด้วยบำเหน็จบำนาญข้าราชการ

ข) เงินที่จ่ายจากกองทุนสำรองเลี้ยงชีพ กองทุนตามกฎหมายว่าด้วยกองทุนบำเหน็จบำนาญข้าราชการ กองทุนรวมเพื่อการเลี้ยงชีพตามกฎหมายว่าด้วยหลักทรัพย์และตลาดหลักทรัพย์

ค) เงินชดเชยตามกฎหมายแรงงาน

ง) เงินได้ที่จ่ายให้ครั้งเดียวเพราะเหตุออกจากงานที่มีวิธีการคำนวณแตกต่างไปจากวิธีการตาม ก)

1.2 เงินที่ลูกจ้างได้รับเป็นเงินได้ที่จ่ายให้เนื่องจากออกจากงานที่มีลูกจ้างมีอายุงานไม่น้อยกว่า 5 ปี (ผู้มีเงินได้ต้องเตรียมเอกสารรับรองอายุการทำงานเพื่อพิสูจน์ว่าอายุงานครบ 5 ปี)5

1.3 เงินได้นั้นต้องเป็นเงินได้ที่ได้จ่ายในปีภาษีแรกที่มีการจ่ายเงินได้ (ผู้มีเงินได้ต้องมีเอกสารรับรองเงินเดือนย้อนหลัง 12 เดือนสุดท้ายก่อนออกจากงาน)6

1.4 ลูกจ้างต้องไม่ได้นำเงินได้ดังกล่าวไปรวมคำนวณกับเงินได้อื่นไม่ว่าทั้งหมดหรือบางส่วน7

2. การคำนวณภาษีเงินได้บุคคลธรรมดา

เมื่อพิจารณาเงื่อนไขการใช้สิทธิคำนวณและเสียภาษีแยกต่างหากจากเงินได้อื่นตาม 1. แล้วลูกจ้างอาจคำนวณภาษีดังนี้

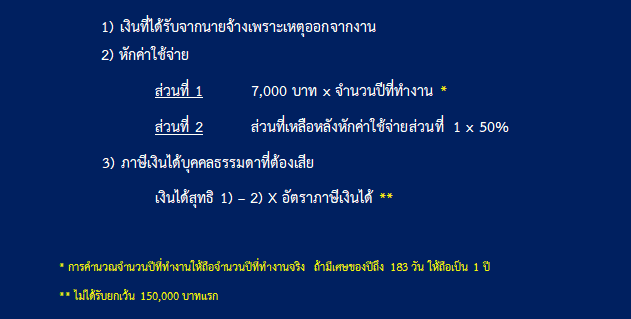

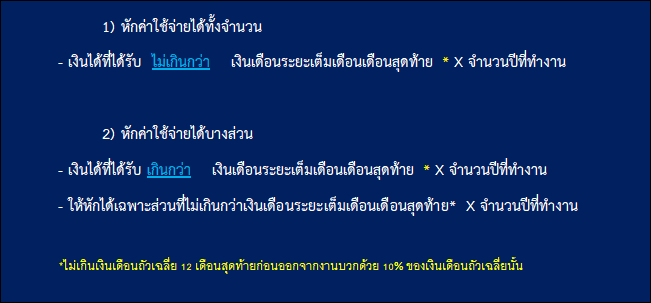

2.1 กรณีลูกจ้างเลือกใช้สิทธิในการคำนวณและเสียภาษีแยกต่างหากจากเงินได้อื่น ในการคำนวณภาษีให้นำเงินได้ที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุออกจากงานมาคำนวณภาษีดังนี้

ทั้งนี้ ในการคำนวณภาษีเงินได้บุคคลธรรมดาดังกล่าวมีเงื่อนไขในการหักค่าใช้จ่ายดังนี้8

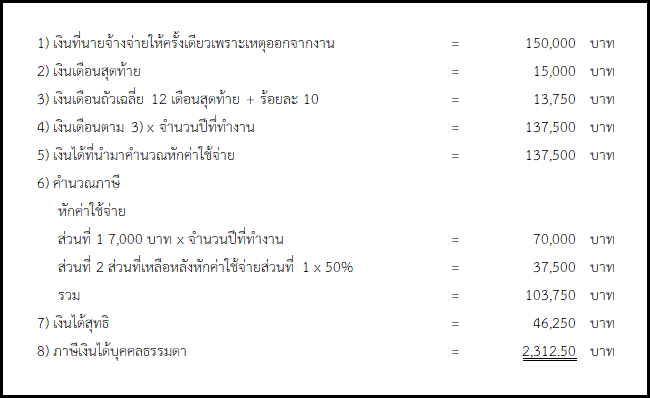

ตัวอย่าง นาย ก. ทำงานมาเป็นระยะเวลา 10 ปี ตัดสินใจลาออกตามโครงการสมัครใจลาออกของนายจ้างเมื่อวันที่ 31 ธันวาคม พ.ศ.2563 โดยนาย ก. เลือกเสียภาษีโดยไม่นำเงินที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุออกจากงานไปรวมคำนวณกับเงินได้อย่างอื่น นาย ก. ได้รับเงินที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุลาออกจากงานเป็นจำนวน 150,000 บาท และ นาย ก .ได้รับเงินเดือนในปีพ.ศ.2563 ตั้งแต่เดือนมกราคมถึงมิถุนายน เดือนละ 10,000 บาท ส่วนตั้งแต่เดือนกรกฎาคมถึงธันวาคม ได้เดือนละ 15,000 บาท ภาษีเงินได้บุคคลธรรมดาที่นาย ก. จะต้องเสียสำหรับเงินที่นายจ้างจ่ายเพราะเหตุลาออกจากงาน สามารถคำนวณได้ดังนี้

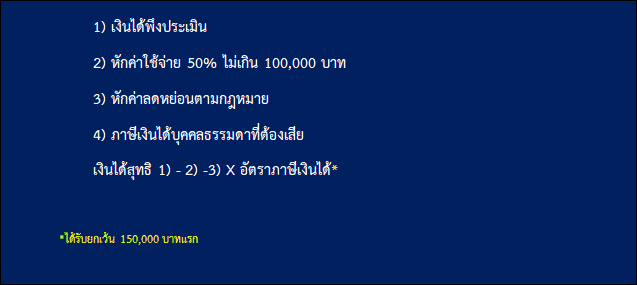

2.2 กรณีลูกจ้างไม่ใช้สิทธิในการคำนวณ และหรือเงินได้ที่ลูกจ้างได้รับไม่เข้าเงื่อนไขที่จะใช้สิทธิดังกล่าวในการคำนวณภาษี ลูกจ้างอาจนำเงินได้ทั้งหมดไปรวมคำนวณเพื่อยื่นเสียภาษีกับเงินได้อื่น ตามมาตรา 48 (1) หรือ มาตรา 48 (2) แห่งประมวลรัษฎากร แล้วแต่กรณี กล่าวคือ คำนวณภาษีเงินได้บุคคลธรรมดาจากเงินได้สุทธิดังนี้

นอกจากนี้ ในการคำนวณภาษีเงินได้บุคคลธรรมดาตาม 2.1 และ 2.2 ลูกจ้างต้องพิจารณาว่าเงินได้ที่ลูกจ้างได้รับเมื่อออกจากงานได้รับยกเว้นให้ไม่ต้องมารวมคำนวณเพื่อเสียภาษีหรือไม่ เช่น

– เงินชดเชยตามกฎหมายแรงงาน9 ทั้งนี้ เงินตอบแทนในอัตราเทียบเท่าเงินชดเชยตามกฎหมายคุ้มครองแรงงานไม่ถือเป็นเงินชดเชยตามกฎหมายแรงงาน

– เงินช่วยเหลือผู้ซึ่งออกจากราชการ10

– เงินบำเหน็จดำรงชีพ11

– เงินหรือผลประโยชน์ที่ได้จากกองทุน12

ประเด็นที่ 2 การยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดาโดยหลักแล้วลูกจ้างมีหน้าที่ต้องยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดาเกี่ยวกับเงินได้ที่ถึงเกณฑ์ตามที่กฎหมายกำหนดไว้

แม้ว่าเมื่อคำนวณภาษีแล้วจะมีภาษีที่ต้องชำระเพิ่มหรือไม่ก็ตาม โดยหลักเกณฑ์ของกฎหมายนั้นได้กำหนดให้ลูกจ้างผู้มีเงินได้ที่ไม่มีสามีหรือภริยากรณีมีเงินได้ในปีภาษีที่ล่วงมาแล้วเกิน 60,000 บาท หรือมีเงินได้เฉพาะประเภทที่ 1 มาแล้วเกิน 120,000 บาท หรือผู้มีเงินได้มีสามีหรือภริยามีเงินได้เฉพาะปีภาษีที่ล่วงมาแล้ว เฉพาะประเภทที่ 1 เกิน 120,000 บาท หรือมีเงินได้เฉพาะประเภทที่ 1 เกิน 220,000 บาท เป็นต้น โดยผู้มีเงินได้ที่มีหน้าที่ต้องยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดาภายในเดือนมีนาคมของปีถัดไปเว้นแต่จะมีการกำหนดไว้เป็นอย่างอื่น หรือที่เรียกว่า “ภาษีเงินได้บุคคลธรรมดาสิ้นปี”

สำหรับเงินที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุออกจากงานกรณีที่ผู้มีเงินได้เลือกเสียภาษีแยกต่างจากเงินได้อื่นตามข้อ 2.1 ในประเด็นที่ 1 ข้างต้นนั้น ให้คำนวณและชำระภาษี (ถ้ามี) พร้อมกับยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดา (ภ.ง.ด.90,91) โดยลูกจ้างจะต้องระบุรายละเอียดที่เกี่ยวข้องไว้ในใบแนบด้วย กรณีที่มีเงินได้ที่นายจ้างจ่ายให้ครั้งเดียวเพราะเหตุออกจากงานที่ได้รับจากนายจ้างต่างรายกันและผู้มีเงินได้เลือกเสียภาษีแยกต่างหากเงินได้อื่น ให้นำเงินได้ดังกล่าวมารวมกันแล้วให้คำนวณและชำระภาษี (ถ้ามี) พร้อมกับยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดา แต่สำหรับการคำนวณจำนวนปีที่ทำงาน ให้ถือจำนวนปีที่ทำงานกับนายจ้างรายที่มีจำนวนปีทำงานมากที่สุด กล่าวคือให้ใช้จำนวนปีที่ได้ทำงานกับนายจ้างรายใดนานที่สุดเป็นตัวคำนวณภาษีเงินได้

โดยสรุป เนื่องด้วยการใช้นโยบายลดภาระค่าใช้จ่ายของนายจ้างซึ่งอาจเป็นการเลิกจ้าง หรือให้ลูกจ้างลาออก ลูกจ้างจะมีสิทธิได้รับเงินตามที่กฎหมายแรงงานกำหนด รวมถึงเงินที่ได้ครั้งเดียวเพราะเหตุออกจากงาน โดยลูกจ้างต้องนำเงินที่ได้ดังกล่าวมาคำนวณภาษีเพื่อเสียภาษีเงินได้บุคคลและยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดาให้ถูกต้อง ผู้เขียนหวังเป็นอย่างยิ่งว่าบทความฉบับนี้จะเป็นประโยชน์ต่อลูกจ้างในการเสียภาษีของลูกจ้างให้ถูกต้องต่อไป

นรุตม์ กิจศรีวิเชียร

บริษัท สำนักกฎหมายธรรมนิติ จำกัด

1 มาตรา 40 (1) และมาตรา 40 (2) ของประมวลรัษฎากร

2 มาตรา 48 (5) ของประมวลรัษฎากร

3 มาตรา 48 (1) ของประมวลรัษฎากร

4 ข้อ 1 ของประกาศอธิบดีกรมสรรพากรเกี่ยวกับภาษีเงินได้ (ฉบับที่ 45)

5 ข้อ 2 (ก) ของประกาศอธิบดีกรมสรรพากรเกี่ยวกับภาษีเงินได้ (ฉบับที่ 45)

6 ข้อ 2 (ข) ของประกาศอธิบดีกรมสรรพากรเกี่ยวกับภาษีเงินได้ (ฉบับที่ 45)

7 ข้อ 2 (ค) ของประกาศอธิบดีกรมสรรพากรเกี่ยวกับภาษีเงินได้ (ฉบับที่ 45)

8 มาตรา 48 (5) วรรคท้ายแห่งประมวลรัษฎากร ประกอบกับความในข้อ 3 ของประกาศอธิบดีกรมสรรพากรเกี่ยวกับภาษีเงินได้ (ฉบับที่ 45)

9 ข้อ 2 (51) ของกฎกระทรวงฉบับที่ 126 (พ.ศ. 2509) ออกตามความในประมวลรัษฎากรว่าด้วยการยกเว้นรัษฎากร (“กฎกระทรวงฉบับที่ 126”)

10 กฎกระทรวงฉบับที่ 272 (พ.ศ.2552)

11 กฎกระทรวงกําหนดอัตราและวิธีการรับบําเหน็จดํารงชีพ (ฉบับที่ 2) พ.ศ. 2551

12 อาทิ เงินจากกองทุนสำรองเลี้ยงชีพ ตามข้อ 2 (36) ของกฎกระทรวงฉบับที่ 126 เงินได้จากกองทุนบำเหน็จบำนาญข้าราชการ ตามข้อ 2 (44) ของกฎกระทรวงฉบับที่ 126 และ เงินหรือผลประโยชน์ใด ๆ ที่ครูใหญ่หรือครูโรงเรียนเอกชนออกจากงานข้อ 2 (57) ของกฎกระทรวงฉบับที่ 126